近日,又一家美妆集团宣布破产。

昔日美妆巨头,拥有近 50 年历史的全球大型连锁英国护肤美容品牌 The Body Shop(美体小铺),仅仅被转卖给 Natura 三个月,就宣告无法继续支撑,令人唏嘘。

这并非孤例。过去三年,我们目睹了彩妆行业的悲喜剧:一批彩妆品牌从清仓销售,到实体店数量削减、倒闭,无论是美国平价彩妆品牌 e.l.f.、奢侈品 LVMH 旗下彩妆品牌贝玲妃,还是国内备受瞩目的新锐彩妆品牌浮气 Fomomy,都未能幸免于行业景气度下行的浪潮。

然而,在逆境中,也有一批国产彩妆新锐品牌如橘朵、INTO YOU、彩棠逆流而上、迅速扩张,成为行业新亮点,其中橘宜披露称其 2023 年 GMV 超过 30 亿,体量已和部分上市公司相近。

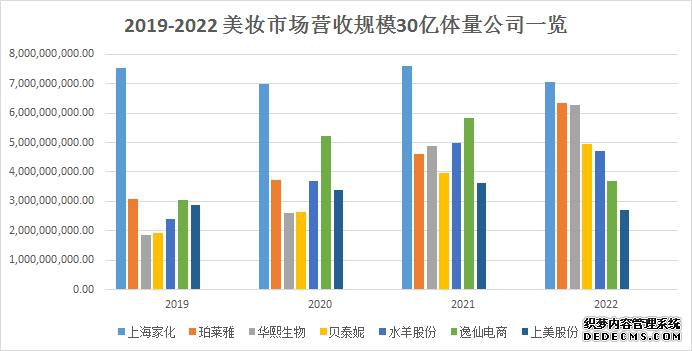

(2022 年营收 30 亿以上公司仅有上海家化、珀莱雅、华熙生物、贝泰妮、逸仙电商,见智研究自制图)

(2022 年营收 30 亿以上公司仅有上海家化、珀莱雅、华熙生物、贝泰妮、逸仙电商,见智研究自制图)

为何美妆市场一边海水一边火焰?逆势长大的 " 新头部们 " 成长性来自哪里?

快速更迭中的立足之道

过去的十年间,中国美妆行业经历着大洗牌。

传统电商之外,抖音、小红书、唯品会、拼多多私域等新兴电商以及直播电商等新渠道相继崛起,渠道的多样化和流量的分散化共同推动彩妆渗透率的进一步提升。据头豹研究院,2017-2022 年,中国彩妆行业市场规模从约 442.9 亿元增长至 714.3 亿元,预计 2027 年中国彩妆行业总规模将达 1,140 亿元。

这一趋势也催生了一批更懂得线上运营和流量打法的国货品牌,以东方文化作为卖点的花西子仅用短短五年就成为了国内彩妆龙头品牌,尽管而后遭遇过度捆绑超头、价不符实的负面舆论,但不可否认,在最快发展阶段,其 GMV 从 2019 年的 10 亿元飙升至 2021 年的 54 亿元,实现了数量级的飞跃。

反之,受限于价格因素以及营销敏锐度,外资品牌的力量正在削弱,最新 38 美妆节数据显示,无论是在天猫还是抖音渠道,国货品牌的销售表现均优于国际品牌。

从一进一退的历史轮换中,我们也能窥见彩妆行业的铁律:更新迭代更快。

从一进一退的历史轮换中,我们也能窥见彩妆行业的铁律:更新迭代更快。

一些美妆行业专家的观点是,彩妆产品比护肤产品的更迭速度更快。因为护肤强调功效,其研发能力会决定壁垒的高低,容易沉淀用户。但彩妆由于门槛偏低、产品强调色彩潮流,导致消费群体的忠诚度不高。

因此彩妆品牌要建立起品牌护城河,重点在于不断推陈出新、不断戳中消费者的痛点,满足市场变化和消费者需求,保持产品线的新鲜感和独特性。

橘朵是一个突围案例。

当花西子、毛戈平、丸美都选择以底妆大众品类作为布局重点,并相继打造出花西子空气散粉、恋火看不见的粉底液等爆品,橘朵选择避开大众路线走创新路线,以眼影、修容等复购率较低、竞争者较少的赛道切入,成功打造出品类大单品,挤入头部梯队。

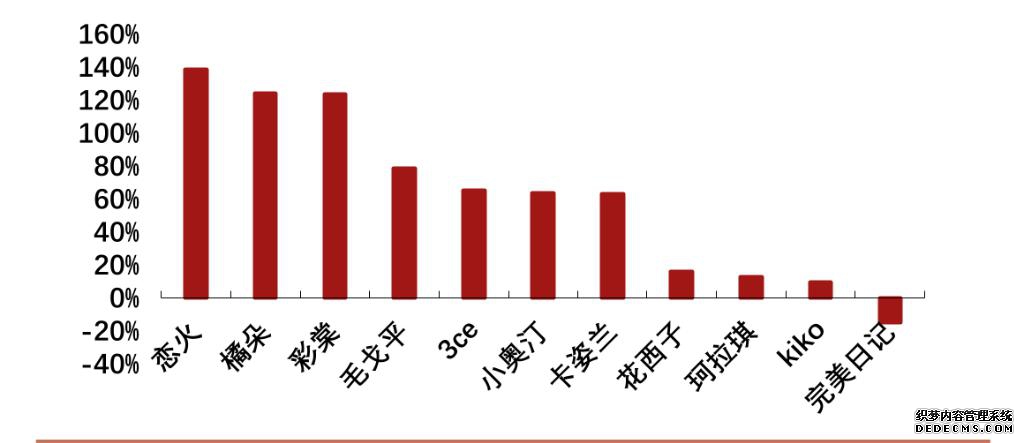

(部分国产彩妆品牌 2023 年 GMV 增速,资料来源:久谦、招商证券)

(部分国产彩妆品牌 2023 年 GMV 增速,资料来源:久谦、招商证券)

橘宜告诉见智研究,公司在 2023 年共推出了 250 个新品,但上市超五年的眼影盘 " 玩趣七色盘 " 仍然连续保持位列全淘和抖音平台销量第一,单色腮红、高光修容盘也持续在各渠道热销。

生命周期被拉长的背后是超过 3000 个粉类配方和超过 2000 个粉类颜色的储备,通过不断组合、迭代,保证产品能持续地适应不同消费者以及新妆容的趋势变化,以保持旺盛的生命力。

" 当时市面上大部分的高修盘都以 2-3 个功能分区为主,但我们发现消费者对于哑光高光、水光高光、鼻影和侧影都有更细分的需求,因此我们推出 4 个功能分区的高光修容盘。"

机会便隐藏于别人未发现的地方。

生意增长来自哪里?

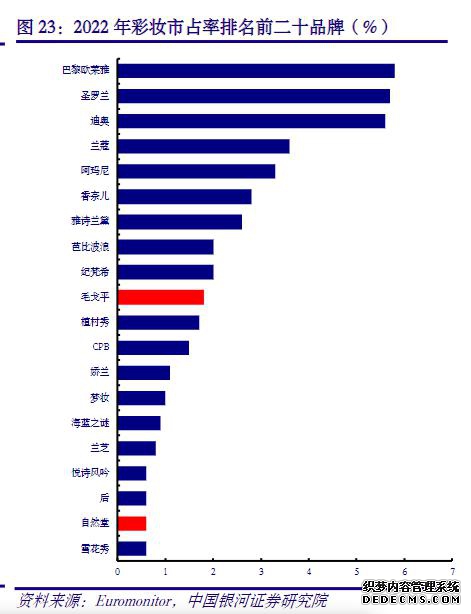

但要做大规模,就必须扩展品牌与品类,海外领先美妆公司无一不拥有完整的品牌矩阵和明显的规模优势,如欧莱雅旗下进入彩妆市占率前二十的品牌就有 5 个,包括巴黎欧莱雅、圣罗兰、兰蔻、乔治阿玛尼和植村秀,覆盖低、中、高端三类价位的市场,这五个品牌的市场份额合计达到 20.1%。

相比之下,国内化妆品公司的品牌矩阵相对单薄。

但当集团发展到一定规模,就不得不考虑扩充品类、品牌来寻求更大量级的突破,如珀莱雅在 21 年营收突破 40 亿元、登顶国货美妆榜同年收购了日本洗护品牌 Off&Relax 入局空白的头部护理赛道;橘朵营收破 30 亿元后,也于去年末合并法国品牌馥绿德雅,同样瞄准外资品牌占比高、参与者较少的头部护理赛道,步入与欧莱雅、珀莱雅等美妆巨头相似的并购路。

但当集团发展到一定规模,就不得不考虑扩充品类、品牌来寻求更大量级的突破,如珀莱雅在 21 年营收突破 40 亿元、登顶国货美妆榜同年收购了日本洗护品牌 Off&Relax 入局空白的头部护理赛道;橘朵营收破 30 亿元后,也于去年末合并法国品牌馥绿德雅,同样瞄准外资品牌占比高、参与者较少的头部护理赛道,步入与欧莱雅、珀莱雅等美妆巨头相似的并购路。

多品牌、多产品线要平衡发展,对供应链能力也提出了更高要求。

尽管消费者对美妆行业一直以来都存在 " 重营销轻研发 " 的看法,特别是花西子 " 翻车 " 后这种观念更加深入人心,不过实际上,当品牌达到一定规模阶段后,正有意识地通过投入资金自建工厂、开发独家原料、优化生产工艺等方式提高自己的壁垒,且费用呈现上升趋势。

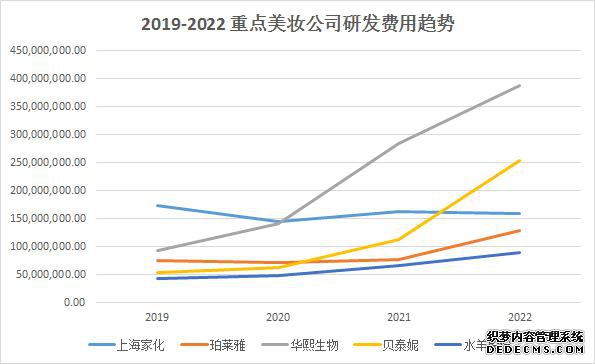

(2019-2022 5 家重点美妆公司研发费用趋势,4 家呈现上升趋势)

(2019-2022 5 家重点美妆公司研发费用趋势,4 家呈现上升趋势)

在美妆领域,与供应商建立紧密合作关系,不仅能实现原材料、生产效率提升和物流成本的优化,与工厂更密切的合作,也能确保美妆市场的快速变化和消费者多元需求能更加迅速地落地到产品。

如珀莱雅旗下的湖州彩妆工厂设计产能已达 4,000 万支,产能利用率约 25.1%;2023 年 8 月,逸仙电商的首座工厂 " 逸仙生物科技 " 正式开业,预计年产值将超 15 亿元。

" 美妆是一个长产业链的品类,通过这种整合,我们能够在产业链的每一个环节都比竞品效率高一点,最终所有环节叠加在一起,复利是非常高的。" 橘宜向见智研究表示。

总结

如今,彩妆市场逐渐迎来复苏,一些行业分析师甚至认为其增速将持续超过护肤领域。在这一趋势下,头部国货美妆品牌正凭借性价比、灵活营销等优势,抢夺一些海外品牌的份额。

那些成功抓住用户痛点、打造出差异化的品牌已一跃成为 " 新头部 "。接下来,这些新头部们仍然面临持续增长亦或是掉队的挑战。